事業を運営するために必要となる資金調達に困っている企業は少なくありません。

そういった企業ではファクタリングサービスを利用することで資金調達が可能です。

そこで今回は、土日対応のファクタリングサービスを探している方に向けて、おすすめのファクタリングサービスを紹介します。

この記事を読むことで以下の2つがわかります。

- 土日対応のファクタリングサービス

- ファクタリングサービスの選び方

おすすめの土日対応のファクタリングサービス8選

早速、土日対応のファクタリングサービスを紹介します。

土日対応のおすすめのファクタリングサービスとして以下のものがあげられます。

上記のファクタリングサービスの特徴を以下の表にまとめました。

| ファクタリングサービス名 | 土日の審査の有無 | 土日の入金の有無 | 買取可能額 | 手数料 | 所要時間 |

|---|---|---|---|---|---|

| QuQuMo | ✖ (申し込みのみ土日対応) |

✖ (申し込みのみ土日対応) |

上限なし | 1%~14.8% | 最短2時間 |

| ラボル | 〇 | 〇 | 1万円~ | 10% | 最短60分 |

| みんなのファクタリング | 〇 | 〇 | 1万円~300万円 | 不明 | 最短60分 |

| Pay Today | 〇 | 〇 |

10万円~ |

1%~9.5% | 最短30分 |

| ランクファクター | 〇 | 〇 | 1万円~7億円 | 1.5%~20% | 最短5時間 |

| えんナビ | ✖ (申し込みのみ土日対応) |

✖ (申し込みのみ土日対応) |

50万円~5,000万円 | 不明 | 最短翌日 |

| JTC | 〇 | 〇 | 100万円~ | 5%~10% | 最短翌日 |

| △ (土曜日のみ) |

△ (土曜日のみ) |

20万円~2億円 | 1.5%~20% | 最短3時間 |

この表を基にそれぞれのファクタリングサービスの特徴を解説します。

QuQuMoは少ない書類で土日もファクタリングのオンライン申し込み

| サービス内容 | QuQuMo |

|---|---|

| 土日の審査の有無 | ✖ (申し込みのみ土日対応) |

| 土日の入金の有無 | ✖ (申し込みのみ土日対応) |

| 買取可能額 | 上限なし |

| 手数料 | 1%~14.8% |

| 所要時間 | 最短2時間 |

QuQuMoは少ない書類で土日もファクタリングのオンライン申し込みができるファクタリングサービスです。

QuQuMoの場合は請求書と通帳さえあれば申し込めるため、書類を準備する手間暇をかける必要がなくなります。

簡単にファクタリングの申し込みをしたい方は選択肢に入れてみてください。

加えて、QuQuMoではクラウドサインを採用しています。

クラウドサインは電子契約の有名なサービスのことです。

弁護士ドットコムが監修している安全性の高いサービスで、オンライン上での契約も安心して進められます。

ただ、QuQuMoは土日に対応しているのが申し込みだけで、審査・入金処理については翌営業日まで待たないと進めてくれません。

企業によっては土日に営業しているところもあり、土日にすぐに資金調達できないと困ると感じている方も少なくありません。

そのデメリットがあることを理解した上でQuQuMoを選択してください。

ラボルは土日でも最短60分で入金処理してくれる

| サービス内容 | ラボル |

|---|---|

| 土日の審査の有無 | 〇 |

| 土日の入金の有無 | 〇 |

| 買取可能額 | 1万円~ |

| 手数料 | 10% |

| 所要時間 | 最短60分 |

ラボルは土日でも最短60分で入金処理してくれるファクタリングサービスです。

ファクタリングサービスごとで資金調達までにかかる時間が異なります。

最短60分で土日祝日対応のところはそう多くありません。

とにかくスピード重視でファクタリングサービスを選ぶならラボルがおすすめです。

また、ラボルは1万円から資金調達できるメリットもあります。

少額融資できるとこまめな資金調達ができるため、柔軟に対応できるファクタリングサービスを探している方にもおすすめです。

ただ、ラボルは審査スピードが早く、提出する必要がある書類が少ない分、審査で落ちてしまう方がやや多いです。

消費者金融の審査などのように半数以上の方が審査で落ちてしまうといったことはありません。

ですが、他のファクタリングサービスと比較すると若干審査に落ちやすいことは把握しておいてください。

みんなのファクタリングは土日対応可のWEB完結のファクタリング

| サービス内容 | みんなのファクタリング |

|---|---|

| 土日の審査の有無 | 〇 |

| 土日の入金の有無 | 〇 |

| 買取可能額 | 1万円~300万円 |

| 手数料 | 不明 |

| 所要時間 | 最短60分 |

みんなのファクタリングは土日対応可のWEB完結のファクタリングサービスです。

ファクタリングサービスの中には対面での対応を求められるところもあります。

しかし、みんなのファクタリングならオンライン上ですべて完結するため、余計な手間暇を省いて資金調達できます。

加えて、みんなのファクタリングも最短60分で1万円から資金調達が可能です。

しかし、最大で300万円まで借りられない点を加味すると、大企業よりかは中小企業・小規模事業者の利用がおすすめです。

ちなみに、みんなのファクタリングサービスは手数料の情報も公開されていません。

ただ、初期費用0円で月額費用も0円であることは公開されています。

会員登録するだけで手数料が取られてしまうことがない点は安心してください。

Pay Todayは申込累計50億円を突破した土日OKのファクタリング

| サービス内容 | Pay Today |

|---|---|

| 土日の審査の有無 | 〇 |

| 土日の入金の有無 | 〇 |

| 買取可能額 | 10万円~ |

| 手数料 | 1%~9.5% |

| 所要時間 | 最短30分 |

Pay Todayは申込累計50億円を突破した土日対応のファクタリングサービスです。

ファクタリングサービスを選ぶ際に実績を重視する方も多いです。

Pay Todayは確かな実績を公開しており、安心して借りられる場所になっています。

さらに、Pay Todayであれば最短30分でも振り込んでもらえるメリットがあります。

こちらも実績だけでなくスピード入金してもらいたい方におすすめです。

加えて、Pay Todayでは即日AIファクタリングに対応しています。

AIを活用することで短時間で高い精度の審査を行って資金調達できます。

AIファクタリングが気になる方もチェックしてみてください。

ランクファクターは無料で何度でもファクタリングの相談ができる

| サービス内容 | ランクファクター |

|---|---|

| 土日の審査の有無 | 〇 |

| 土日の入金の有無 | 〇 |

| 買取可能額 | 1万円~7億円 |

| 手数料 | 1.5%~20% |

| 所要時間 | 最短5時間 |

ランクファクターは無料で何度でもファクタリングの相談ができるファクタリングサービスです。

ファクタリングサービスによっては無料相談できる回数が限られていたり、相談するだけで料金が請求されるところもあります。

ランクファクターであればその点を心配することなく、何度でも無料で相談できます。

ある程度大きな金額を資金調達するのであれば、複数回相談して慎重に判断することが大事です。

加えて、ランクファクターでは最大7億円もの資金調達ができます。

それらの点を加味すると、ランクファクターはまとまった金額を資金調達する際に利用してみてください。

安全性について心配する方もいますが、ランクファクターは複数の税理士や公認会計士などの専門家が悩みを解決してくれます。

きちんとした資格を持った方であれば安心して相談しやすいです。

上記のコンサルタントのサポートは朝9時から深夜27時まで対応しています。

えんナビはスタッフが土日も24時間対応のファクタリング

| サービス内容 | えんナビ |

|---|---|

| 土日の審査の有無 | ✖ (申し込みのみ土日対応) |

| 土日の入金の有無 | ✖ (申し込みのみ土日対応) |

| 買取可能額 | 50万円~5,000万円 |

| 手数料 | 不明 |

| 所要時間 | 最短翌日 |

えんナビはスタッフが土日も24時間対応しているファクタリングサービスです。

ファクタリングサービスの中には営業時間に制限がかけられている場合もあります。

えんナビでは24時間営業になっており、いつでも都合に合わせて相談しやすいです。

営業時間がやや特殊な事業については、24時間対応しているえんナビなどのファクタリングサービスがおすすめできます。

ただ、えんナビでは借りた金額に対してどの程度の手数料がかかるか記載されていません。

後で失敗しないためにも、事前に相談して手数料がどの程度になるか把握した上で手続きを進めてください。

ちなみに、えんナビは口コミ情報を見る限りだと審査通過率が比較的高いことが伺えます。

審査率の高さを求めている方もえんナビでの契約を考えてみてください。

JTCは全国出張サービスを実施していて土日も相談できる

| サービス内容 | JTC |

|---|---|

| 土日の審査の有無 | 〇 |

| 土日の入金の有無 | 〇 |

| 買取可能額 | 100万円~ |

| 手数料 | 5%~10% |

| 所要時間 | 最短翌日 |

JTCは全国出張サービスを実施していて土日も相談できるファクタリングサービスです。

ファクタリングサービスの拠点が限定的で、地方の企業で気軽に相談できないことに悩む企業も少なくありません。

しかし、ファクタリングサービスであれば全国どこでも出張してファクタリング対応してくれます。

この形態を取っているところはそう多くないため、地方が拠点の企業は視野に入れてみてください。

また、JTCは2者間ファクタリングと3者間ファクタリングの両方に対応しています。

中には片方しか対応していないところも多いため、どちらのファクタリング方式を望んでいる方にもおすすめです。

ちなみに、JTCの買取可能額は100万円からとなっています。

少額の資金調達ができないことを踏まえた上で、JTCでよいか判断してください。

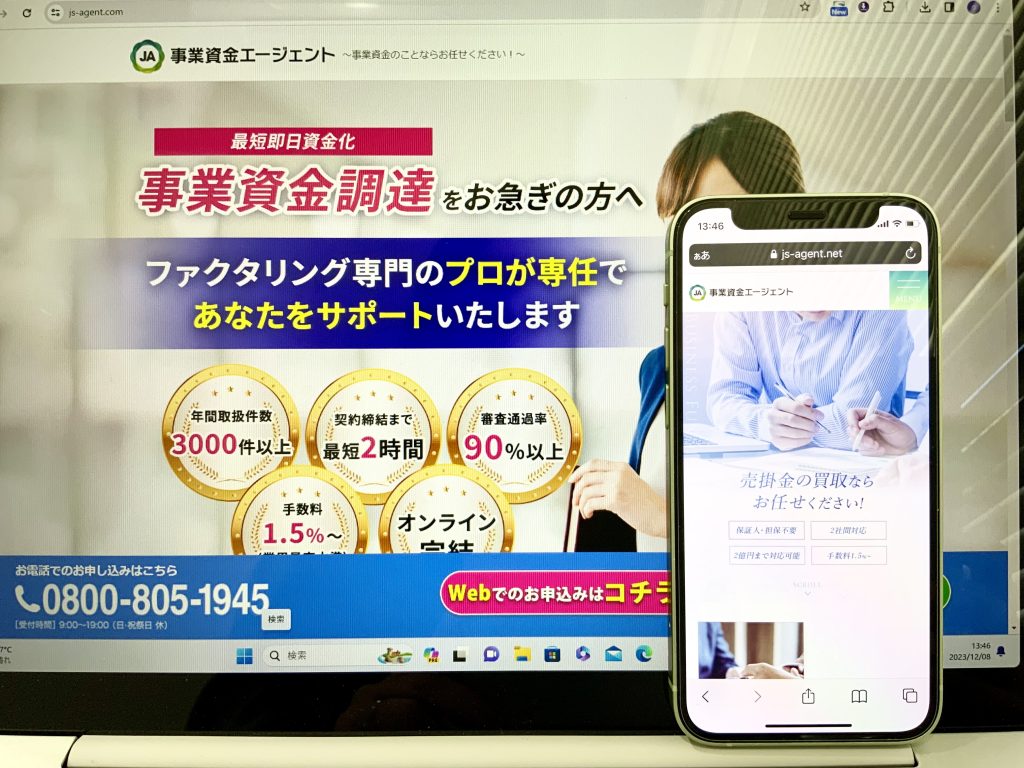

事業資金エージェントは500万円以下なら対面なしで土日申し込み

| サービス内容 | 事業資金エージェント |

|---|---|

| 土日の審査の有無 | △ (土曜日のみ) |

| 土日の入金の有無 | △ (土曜日のみ) |

| 買取可能額 | 20万円~2億円 |

| 手数料 | 1.5%~20% |

| 所要時間 | 最短3時間 |

事業資金エージェントは500万円以下なら対面なしで土日申し込みできるファクタリングサービスです。

少額の資金調達であればサクっとオンライン上で借りられ、大きな額になると慎重に対面で話し合った上で借りられます。

どちらの形においてもニーズがあり、それぞれに対応できる上記の形でサービスが展開しています。

気になる方は事業資金エージェントもチェックしてみてください。

ただ、事業資金エージェントは審査申し込みであればいつでもできますが、審査・入金処理については土曜日しか対応していません。

日曜日は完全にストップしており、土曜日の遅い時間に手続きをすると月曜日まで待つことになる点に注意してください。

土日に審査や入金のあるファクタリングサービスの選び方3選

土日に審査や入金のあるファクタリングサービスにはいくつかの種類があり、それぞれ特徴が異なります。

ここではその中から何を基準にファクタリングサービスを選ぶか判断する方法を解説します。

土日に審査や入金のあるファクタリングサービスの選び方は以下の通りです。

以下で詳細を解説します。

深夜0時に動いてオンラインで申し込めるか

土日に審査や入金のあるファクタリングサービスの選び方として、深夜0時に動いてオンラインで申し込めるかがあげられます。

ファクタリングサービスの中にはそもそもオンラインで申し込みできないところも少なからず存在します。

また、営業時間が限定されていて、時間を気にせず申し込める体制にはない場合も少なくありません。

どの業界・業種でも関係なく気軽に資金調達するために、いつでも関係なくオンライン上から申し込めるファクタリングサービスを選んでください。

どのくらいの金額まで資金調達できるか

土日に審査や入金のあるファクタリングサービスの選び方として、どのくらいの金額まで資金調達できるかがあげられます。

先ほど紹介したファクタリングサービスの一覧を見れば、それぞれ資金調達できる金額の下限値と上限値が異なることがわかります。

資金調達と一言で言っても目的はさまざまで、一時的に少額の資金調達ができればよいと考える企業も少なくありません。

一方で、事業に大きな影響を与えるアクションを起こすために資金調達しているケースも多いです。

どのくらいの資金調達ができれば問題ないのかを整理した上で、目的に必要な金額が借りやすいファクタリングサービスを利用してください。

多くのファクタリングサービスが相談だけなら無料で対応してくれます。

そのため、上記の判断が難しい場合でも、専門家に気軽に相談してファクタリングサービス選びの参考にしてみてください。

契約や審査方式がどうなっているか書類は揃っているか

土日に審査や入金のあるファクタリングサービスの選び方として、契約や審査方式がどうなっているか書類は揃っているかがあげられます。

ファクタリングサービスごとで契約の内容や審査の流れがどうなっているのか異なります。

ファクタリングには主に買取型と保証型の2種類の契約があり、買取型は売掛金を早期に資金化するための契約方法です。

保証型は売掛金の未回収リスクに備えることを目的とした契約方法です。

一般的に使われるのは買取型の方法であるため、契約方法にこだわりがないなら買取型を選択してください。

また、審査でどこを重視するのかはファクタリングサービスごとで異なり、主に以下の基準などで審査が行われます。

- 売掛先企業の信頼度の高さ・取引実績

- 売掛金の支払期日

- ファクタリング利用者の信頼度

売掛先企業の信頼とファクタリング利用者の信頼のどちらに比重を置いているか口コミ情報などから調べてみてください。

ちなみに、極端にファクタリング利用者の信頼が低いことがない限りは、売掛先企業の信頼度が重視される傾向にあります。

土日対応のファクタリングサービスについてよくある質問

土日対応のファクタリングサービスについてさまざまな質問が投稿されています。

今回はその中でも特に質問されることの多かった以下の内容について回答します。

以下で詳細を解説します。

取引金額の大きさはどのように決まる?

ファクタリングサービスの取引額自体は、その企業が持つ売掛金によって変わってきます。

どちらかといえば、売掛金に対する割引率が変動しやすいです。

売掛金に対する割引率は以下の要素で変わりやすいです。

- 売掛先企業の信頼

- ファクタリング利用者の信頼

- 売掛金額の大きさ

- 売掛金の支払期日

- 割引方式

- 2社間ファクタリングか3社間ファクタリングか

上記の点で不安に感じる部分がある場合は、思ったような資金調達が難しい場合もあることを把握しておいてください。

2社間ファクタリングと3社間ファクタリングの違いは?

2社間ファクタリングはファクタリング利用者とファクタリング会社の2者による取引です。

ファクタリング利用者側が、売掛金の相手企業にファクタリングサービスを利用していることを知られなくないと考えるケースも見られています。

その場合に2社間ファクタリングを行うことで、相手企業に知られることなく資金調達ができます。

加えて、取引相手が2社間になることからスピーディな資金調達が可能です。

すぐに資金調達したいと考えている場合にも2社間ファクタリングが選ばれやすいです。

ただ、2社間ファクタリングのほうが手数料の負担がかかりやすい傾向にあります。

一方で、3社間ファクタリングは上記の2者に加え、売掛金の相手企業も含めた3者による取引です。

3者間ファクタリングの場合は、ファクタリング利用者が売掛金の相手企業に債権譲渡の承諾を得ます。

それからファクタリング会社からファクタリング利用者に代金を支払ってもらいます。

その後、売掛金の相手企業がファクタリング会社へ同額の金額を支払う仕組みです。

この方法なら手数料負担は減らせますが、売掛金の相手企業を巻き込んでしまうことになります。

コメントを残す